業績低迷期は、銀行との関係性において、どのような点に留意すべきか。

松波竜太編著・監修、資金調達相談士協会著「中小企業の財務改善ノウハウ」(第一法規)を参考にして。

目次

債務超過を防ぐ

債務超過になると、銀行側で「要注意先」「要管理先」に区分され、融資を受けることが難しくなっていきます。

単年度での小幅な赤字は許容してくれるものの、その累積が”債務超過”にまで及ぶようだと上記のとおり、銀行の融資姿勢がかなり慎重なものになります。

この”債務超過”を防ぐ・解消するための方法としてはもちろん”利益を積み重ねること”ではあるのですが、それ以外の策として、以下が考えられます。

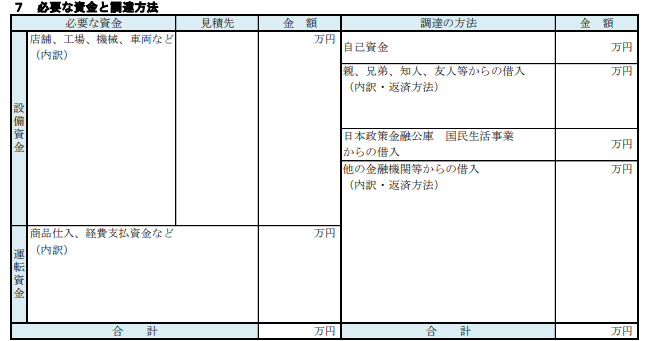

- 自己資金・親族・友人等からの個人借入で、「増資」する

- 役員借入金の資本金への組み換え(DES)

- 役員借入金の返済&追加出資(疑似DES)

- 従来の借入金を劣後(資本性)ローンに変更する

※金融機関の協力が必要

手元資金を作る

”とにかく手元資金を作る”と考えると、以下が考えられます。

- 解約返戻金のある保険の解約

- 不良在庫の売却

- 遊休不動産・保養所の売却

- 役員個人資金の会社への貸付け

- 自宅の担保差入れによる追加融資

- 親族からの借入

かなりハードな選択を求められる部分もあるため、廃業との天秤をかけながら判断せざるを得ない場面も出てくると思われます。

銀行側の提案の”ルール”を一応知っておく

会社の状況が悪い状態で銀行への融資申請する場合、銀行から提案を受けることがあります。

飲まざるを得ない場合もあるものの、”独占禁止法の優越的地位の濫用”に該当する可能性があることは一応理解しておきたいところです。

- 両建預金(定期預金の差入れ)

→実質利率が上がり稟議を通しやすくなる - 旧債振替

→プロパー融資から保証付融資への借換え