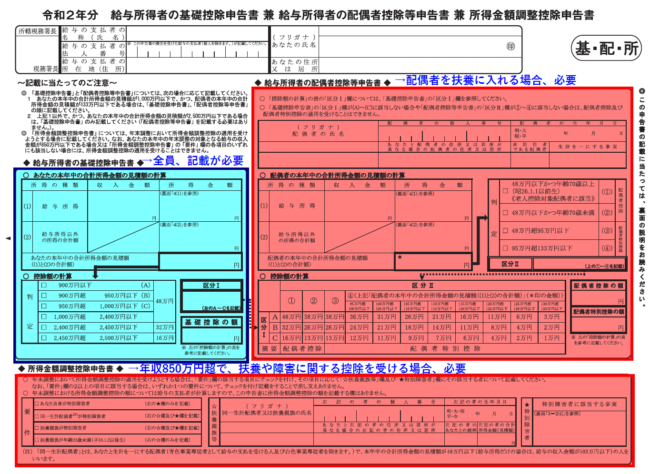

今年の年末調整より、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」が追加されています。

「基礎控除」という、多くの人が適用できる”控除”を反映させるために、提出が必要なものです。

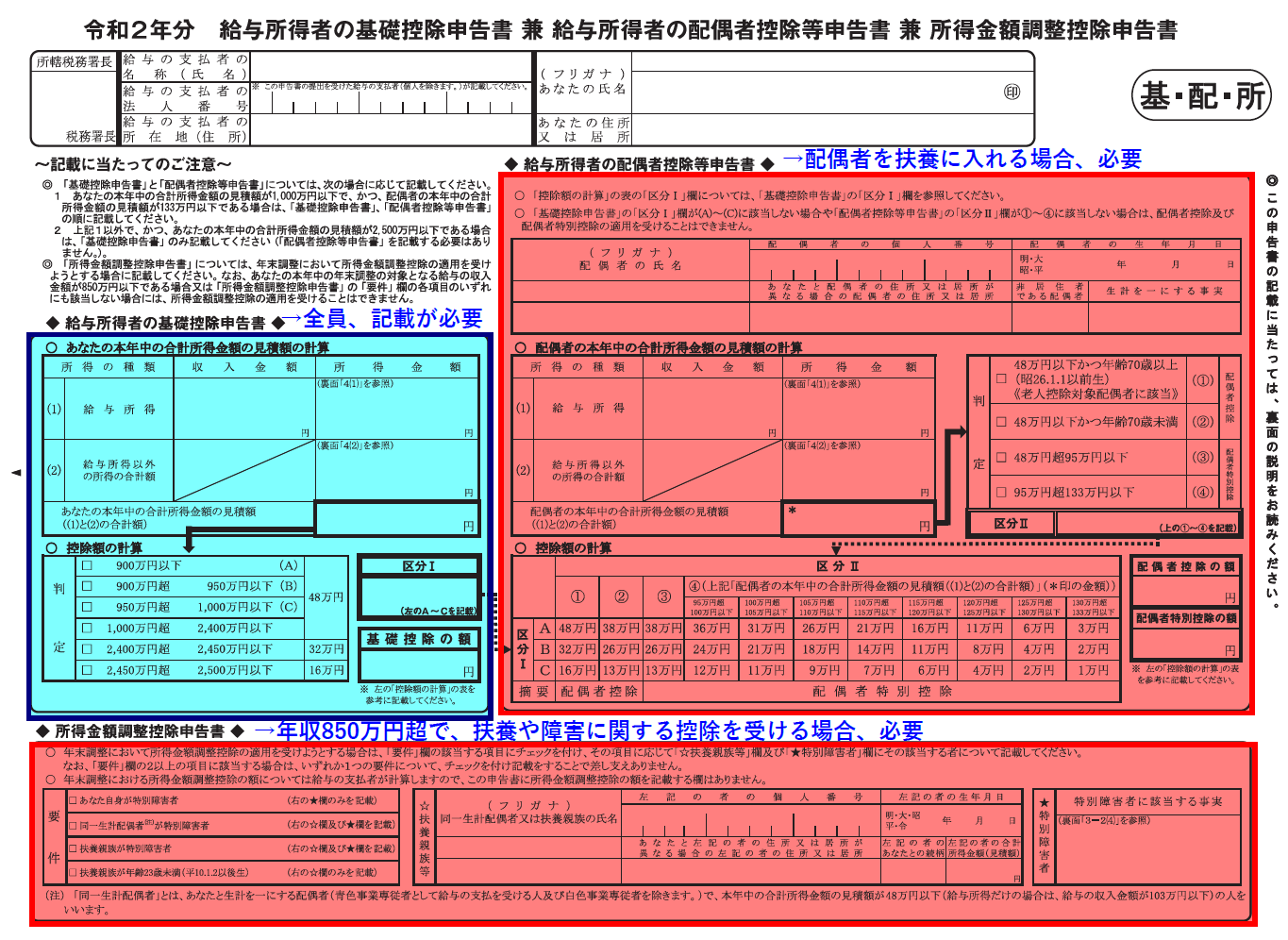

「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」とは何か?

「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」とは、①基礎控除、②配偶者控除等、③所得金額調整控除、を受けるために必要な申告書です。

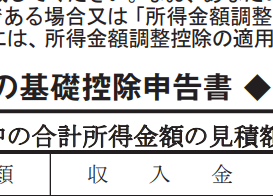

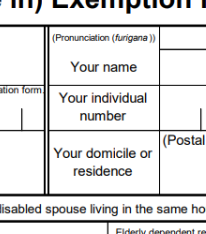

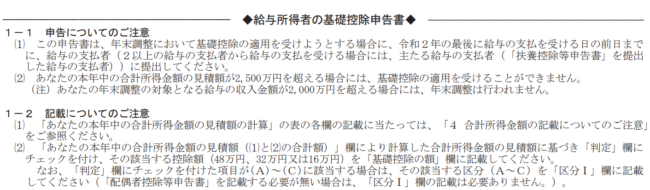

実際の申告書

できた背景

この申告書、特に今回は「基礎控除」にフォーカスして説明します。

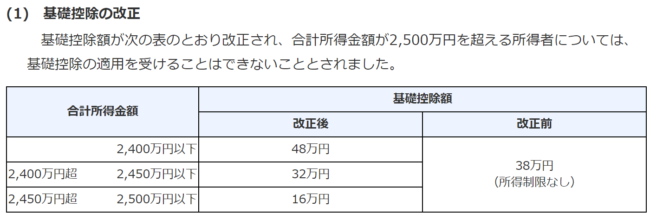

今回、基礎控除につき、改正がありました。

つまり、改正前は全員一律に38万円の控除がつくこととなっていたため、特に申告の必要がありませんでした。

しかし、今回から基礎控除を受けるために所得制限がかかることとなったため、所得の確認に関する申告が必要となったのです。

申告書の全体像から、何をどこに書くべきか考えてみる

| 記載場所 | タイトル | どんなときに必要? | 誰が提出すべき? |

|---|---|---|---|

| 申告書左 | 基礎控除申告書 | 「基礎控除」の適用の可否の確認のために必要 | 全員、提出が必要 |

| 申告書右 | 配偶者控除等申告書 | 配偶者を扶養に入れたい場合に必要 | 配偶者を扶養に入れたい人は提出が必要 |

| 申告書下 | 所得金額調整控除申告書 | 年収850万円超で、扶養や障害に関する控除を受けたい場合に必要 | 年収850万円超で、扶養や障害に関する控除を受けたい人は提出が必要 |

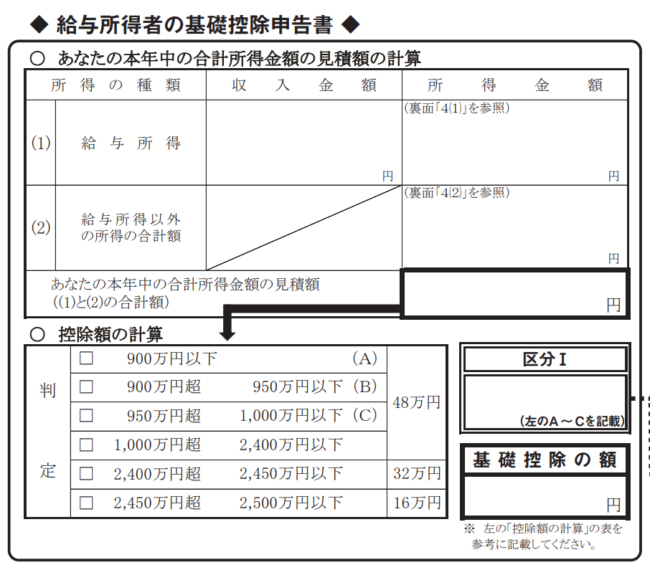

書き方

基礎控除申告書は、会社に対し、自身が基礎控除の所得制限にかからないことを示すために、提出が必要なものです。

給与所得の「収入金額」

これは、令和2年の給与・賞与の収入合計を記載します。なお、退職金は含みません。

とはいえ、まだ令和2年すべての給与賞与収入を合計するには、12月分の給与賞与支給額が分かりません。

しかし、これは見積額で記載します(分からない部分は見込み額で合計します。)。

また、前職の令和2年中の給与収入や副業での給与収入があれば、合計して記載する必要があるため注意です。

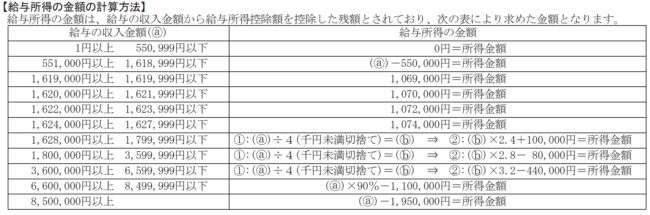

給与所得の「所得金額」

記載した「収入金額」をもとに、以下の計算式から、「所得金額」を計算します。

これは、自営業者が事業収入に対して領収書などで必要経費を引くことができるように、給与所得者は、以下の計算式から給与所得控除額(概算での経費のようなもの)を引くことができることとされています。

「給与所得以外の所得の合計額」

ここは、給与以外に収入がある場合、その所得(収入から経費を引いた利益)を記載します。

- 事業所得(総収入金額-必要経費)

- 雑所得(公的年金等)(収入金額-公的年金等控除額)

- 雑所得(公的年金等以外)(総収入金額-必要経費)

例)副業(給与以外の業務委託など)、原稿料、印税、放送出演料など

- 配当所得(収入金額-元本取得に要した負債の利子)

- 不動産所得(総収入金額-必要経費)

例)アパートなどの賃貸収入 - 退職所得((収入金額-退職所得控除額)×1/2)

- 山林所得(総収入金額-必要経費-特別控除額(50万円))

例)山林の伐採、売却 - 譲渡所得(総収入金額-(取得費+譲渡費用)-特別控除額(50万円))

例)土地建物、金地金などの売却 - 一時所得(総収入金額-その収入を得るために支出した金額-特別控除額(50万円))

例)賞金、競馬・競輪の払戻金、生命保険などの満期返戻金、損害保険などの満期返戻金 - その他、申告分離課税を選択した上場株式等の配当所得、一般株式や上場株式等の譲渡所得など

上記を、さらに損益通算するものがあったり、総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)については1/2にしたりする必要があるのですが、そこまで複雑なものがない方がほとんどかと思うため、割愛します。

ありがちなものとしては、副業による業務委託などの給与以外の収入(雑所得)、アパート・駐車場の賃貸収入、退職金収入、不動産や金地金などの譲渡収入、生命保険などの満期返戻金・中途解約返戻金などかと思います。

そのような収入のある方は、給与所得以外の所得の合計額として記載する必要があります。

控除額の計算

上記の合計所得金額に応じて、「判定」にチェックマークをつけ、「区分Ⅰ」にA~Cを記載、「基礎控除の額」を記載します。

合計所得金額が900万円を超える方は考える必要がありそうですが、大体の方は900万円以下になるかと思われますので、「A」を記載することになるかと思います。

年末調整で還付金を増やすために(徴収額を少なくするために)、ぜひ書いて提出を

基礎控除申告書の裏面には、以下のような記載があります。

”基礎控除の適用を受けようとする場合に ~ 提出してください。”とあります。

基礎控除を受けるためには、会社側は、その人が基礎控除を受けるための所得制限にかかっていないか確認をする必要があり、その確認のための情報を提供し、基礎控除を適用し、年末調整で還付金を増やすために(徴収額を少なくするために)、記載して提出しましょう。