コロナ禍で在宅勤務(テレワーク)の必要性が広がるなか、国税庁は令和3年1月15日、所得税が非課税となる指針を公表しています。

※本ブログでは、分かりやすく相当端折って説明するため、実際の適用にあたっては、国税庁「在宅勤務に係る費用負担等に関するFAQ(源泉所得税関係)」(令和3年1月公表)と照らし合わせての検討をお願いいたします。

在宅勤務手当の基本的考え方

| 「実費」or「実費相当額(一定の算式で計算)」 を支給・精算 | 非課税 |

| 任意の額を支給・精算 | 課税 |

「実費」or「実費相当額」に対しては課税されない、という考え方になります。

一方、合理的な根拠のない任意の額を、単に”手当”として支給する場合は、給与扱い(=所得税の課税対象となるため、徴収・納付する必要あり)になります。

※ここでいう課税・非課税とは、受け取る従業員側で、所得税が課税されるかどうか・それに伴って会社側がその所得税を計算すべきになるかどうかをいいます。

※会社側の仕訳処理として、「通信費等」(非課税)として処理をするのか、「給与」(課税)として所得税を計算しなくてはならないかどうか、という違いが出てきます。

在宅勤務諸費用に関する手当の非課税方針

1)事務用品等

| 「貸与」の場合 | 非課税 |

| 「支給(返却不要)」の場合 | 課税 |

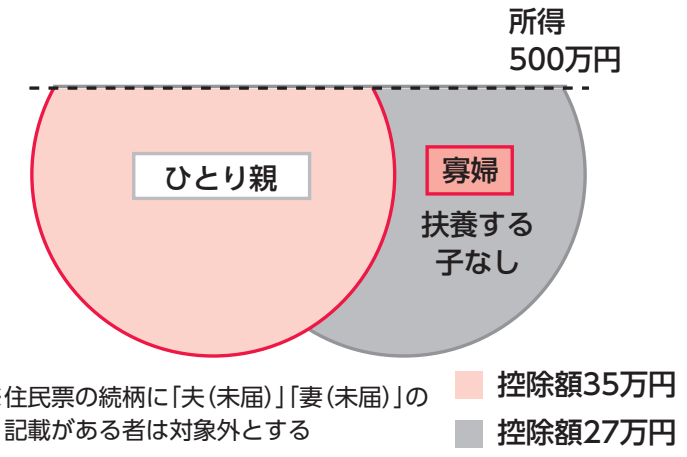

2)電話料金

通話料

| 実費 (通話明細書等で業務部分を確認) | 非課税 |

| 実費相当額 (一定の算式で計算) | 非課税 |

| 上記以外で、合理的根拠がないもの | 課税 |

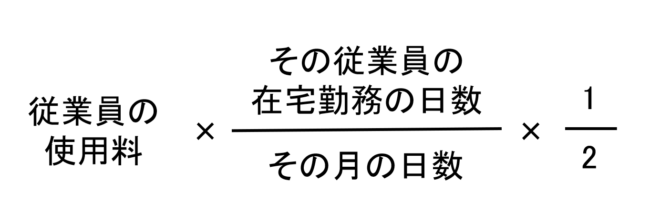

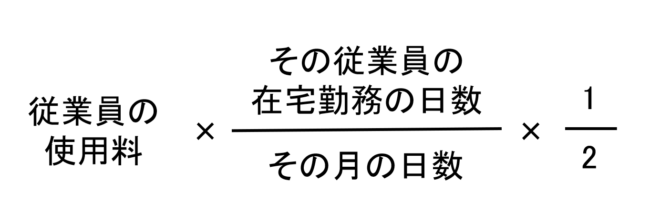

※一定の算式(以下以外でも、より精緻で合理的な方法でも可)

例:9月、在宅勤務20日間、通話料10,000円

10,000円 × 在宅勤務20日 / 9月月数30日 × 1/2 = 3,334円(円未満切上)

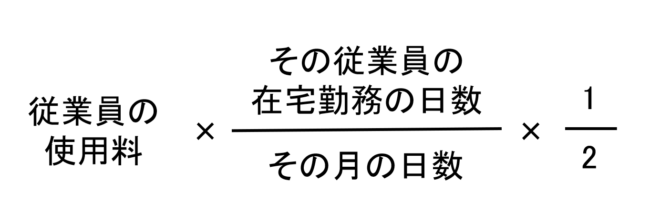

基本使用料

| 実費相当額 (一定の算式で計算) | 非課税 |

| 上記以外で、合理的根拠がないもの | 課税 |

※一定の算式(以下以外でも、より精緻で合理的な方法でも可)

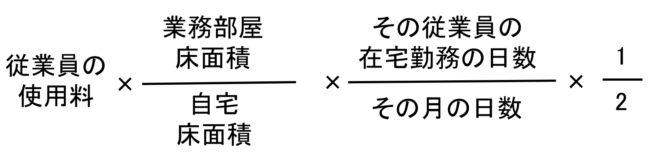

3)インターネット通信料

| 実費相当額 (一定の算式で計算) | 非課税 |

| 上記以外、合理的根拠がないもの | 課税 |

※一定の算式(以下以外でも、より精緻で合理的な方法でも可)

※スマホ購入代金、各オプション(本体補償料、音楽動画等の月額利用料等)を除いて計算

(含めて計算した場合には、その部分は給与として課税される)

4)電気料金

| 実費相当額 (一定の算式で計算) | 非課税 |

| 上記以外、合理的根拠がないもの | 課税 |

※一定の算式(以下以外でも、より精緻で合理的な方法でも可)

5)レンタルオフィス代

| 領収書を会社へ提出し、精算 | 非課税 |

※精算方法

- 仮払精算 : 会社が従業員に先に概算額を仮払い、その後、従業員が領収書等を提出・残額を精算する方法

- 立替精算 : 従業員がいったん立替払いし、後日、会社が精算する方法

※任意の手当金額に「実費」「実費相当額」が混じっていることとなる場合

もし精算しなかった場合 → 「実費」「実費相当額」が計算できれば、その額までは非課税、超過部分は課税

まとめ

実際問題、在宅勤務手当の非課税方針に基づいて社内で実施しようとすると、経理などの部署は、①どの項目までカバーするか、②精算方法をどうするか、③各社員への説明、④各社員からの領収書・根拠資料・報告書の提出や内容のチェック、などを行う必要が出てきそうですね。。

※ちなみに、計算式のなかで”1/2”とあるのは、24時間から睡眠時間8時間を除いた16時間のうち、8時間は仕事・8時間はプライベート、という想定のもと、8時間/16時間、という計算のようです。