インボイス制度開始後、免税事業者が取引先との関係で不当な扱いを受けないよう、独占禁止法・下請法においてどのような対応が違反となるのかの考え方が示されています。

インボイス制度と独占禁止法・下請法

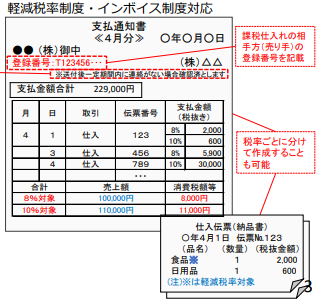

インボイス制度は、事業者同士の関係性に影響を与える制度といえます。

それは、”もしインボイス制度に参加しなかった場合には、相手先の消費税計算に損をさせてしまうかもしれない”という制度の性質に起因しています。

そのため、制度開始後には、事業者同士の関係性のなかでも特に免税事業者が不当な扱いを受けないよう、公正取引委員会は、独占禁止法・下請法で違反となりうる対応・行為を示しています。

独占禁止法等で問題となる行為

問題となる行為の一覧

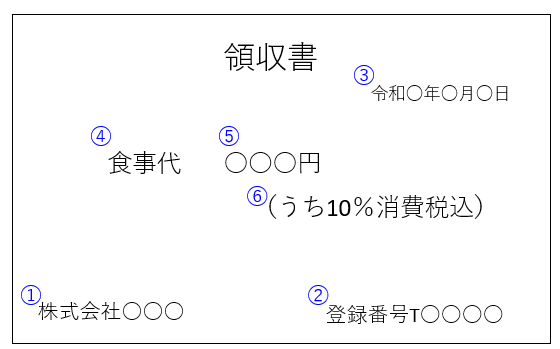

免税事業者との取引において、独占禁止法等問題となりうる行為について、以下のように列挙されています。

- 取引対価の引下げ

→インボイス登録しない免税事業者に対し、免税事業者が経費分の消費税も払えないような不当に低い価格を一方的に設定すると問題になるとされています。 - 成果物の受領拒否等

→インボイス登録しない免税事業者に対し、契約後に、相手先がインボイス登録していないからという理由で成果物を受け取らず、代金も支払わないような場合には問題になるとされています。 - 協賛金等の負担要請等

→インボイス登録しない免税事業者に対し、取引価格の据置きを受け入れる代わりに、協賛金や販売促進費といった名目で根拠不明瞭な金銭の負担を強要する行為は問題になるとされています。 - 購入・利用の強制

→インボイス登録しない免税事業者に対し、取引価格の据置きを受け入れる代わりに、相手にとって必要のない自社商品の購入を強要する行為は問題になるとされています。 - 取引の停止

→インボイス登録しない免税事業者に対し、免税事業者が経費分の消費税も払えないような不当に低い価格を一方的に突きつけ、応じない相手との取引は即座に停止するような行為は問題になるとされています。 - インボイス登録を強引に迫る

→インボイス登録しない免税事業者に対し、インボイス登録しなければ、不当な価格引下げや取引打切りを行うことを一方的に通告するような行為は問題になるとされています。

例示

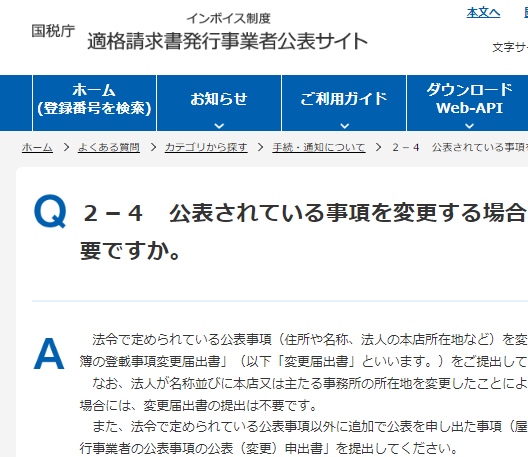

公正取引委員会の解説ページには、例示があります。

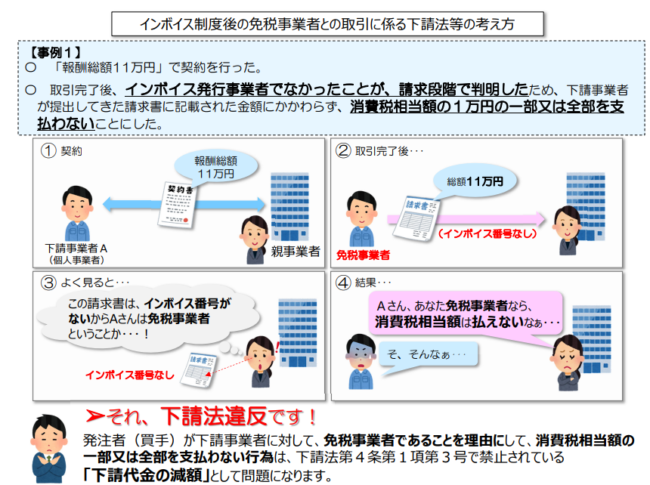

事例1

金額を約して納品完了した後になって、相手がインボイス登録事業者でないことを理由として一方的に消費税相当額を支払わないことは、下請法違反であるとされています。

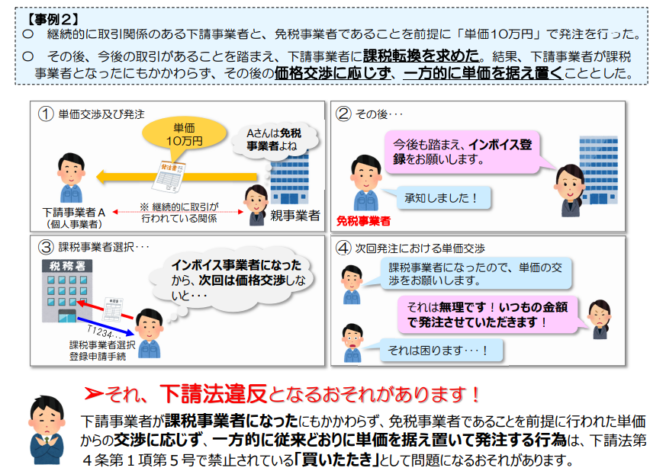

事例2

相手が課税事業者になったにもかかわらず、その後の取引において消費税相当額の上乗せを認めない行為は下請法違反になるおそれがあるとされています。

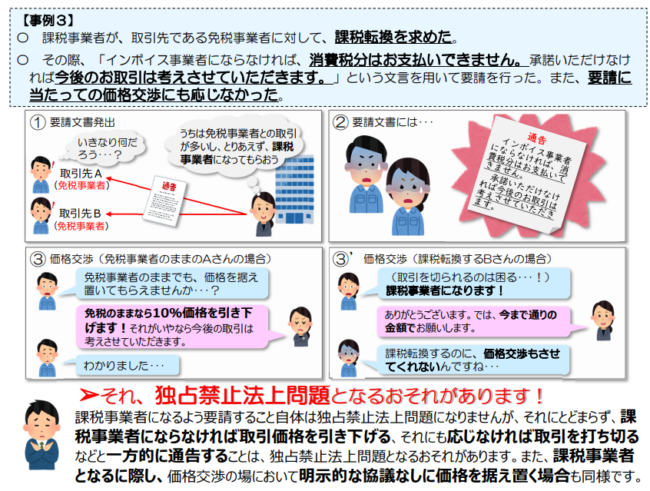

事例3

免税事業者に対して、一方的に、インボイス登録しなければ消費税部分は支払わず、承諾しなければ今後の取引は考えさせてもらうとする通告を行うことは、独占禁止法上、問題になるとされています。

インボイスをきっかけとした価格交渉そのものは否定されていない

一方で、OKであると明示されている行為も読み取ることができます。

- インボイス登録しない免税事業者との取引で、インボイス制度開始後は仕入税額控除できないことを理由として、取引価格の引下げ交渉を行い、双方納得のうえで、価格が引き下げられること

- 課税事業者が、インボイス制度に対応していくため、取引先の免税事業者に対し、インボイス登録のうえ課税事業者となることを要請すること