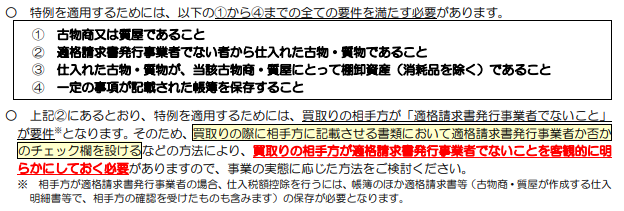

相手との取引において、請求書も領収書もなく、”仕入明細書”でやり取りしている場合、インボイス制度ではどのような点に留意すべきか。

インボイス制度とは

”インボイス”とは

インボイス制度とは、正式には「適格請求書等保存方式」といいます。

一定の記載事項を満たした請求書等(適格請求書等)を交付・保存するものとする制度です。

この適格請求書等を発行できるのは、登録した事業者のみとされており、この登録申請ができる事業者は、”消費税の納税事業者のみ”とされています。

取引相手の消費税の納税額の計算に影響を与える

消費税の納税額の計算は、原則として、「売上の際に受領した消費税」から「支払の際に支出した消費税」を差し引いて計算することとされています。

インボイス制度開始後においては、事業者が消費税の計算をする際、原則として、適格請求書等に基づくものからしか支払消費税を差し引くことができないこととなります。

つまり、自社がインボイス制度に参加しなければ適格請求書等を発行することができず、取引相手の消費税の納税額の計算の際に損をさせてしまうかもしれない、ということになります。

上述のとおり、インボイス制度に参加すること=消費税の納税義務者になること、とはセットになっているため、これまで消費税が免税とされていた事業者(課税売上高1,000万円以下)についても、インボイス制度の参加するとしたら納税する義務が生じることになります。

買手は、仕入税額控除においてどのような書類を備えておくべきか

インボイス制度において、買い手が消費税の仕入税額控除の計算をする際には、どのような書類を備えておくべきか。

仕入税額控除の適用要件

原則として、”一定の事項が記載された帳簿及び請求書等”を、課税期間の末日の翌日から2月を経過した日から7年間保存しておくことが仕入税額控除の要件となります。

保存すべき請求書等の範囲

”一定の事項が記載された請求書等”とは、具体的に、どのような書類を指すのか。

- 適格請求書・適格簡易請求書

- 適格請求書の記載事項が記載された仕入明細書、仕入計算書その他の書類(要相手方の確認)

- 媒介・取次ぎに係る業務を行う者が作成する一定の書類(電磁的記録を含む)

・ 卸売市場において、出荷者から委託を受け、卸売の業務として行われる生鮮食料品等の販売

・ 農業協同組合・漁業協同組合又は森林組合等が、生産者等から委託を受けて行う農林水産物の販売(無条件委託方式かつ共同計算方式) - 上記書類に係る電磁的記録

”仕入明細書”の留意点

相手との取引において、請求書も領収書もなく、”仕入明細書”でやり取りしている場合、インボイス制度ではその”仕入明細書”をその取引に紐付けられているインボイスとして取り扱うこととなり、記載事項が要件を満たしているか確認をする必要があります。

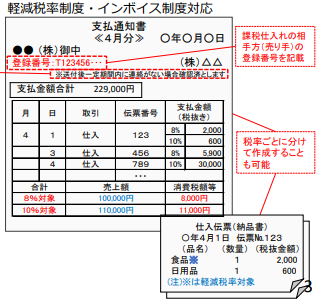

記載事項

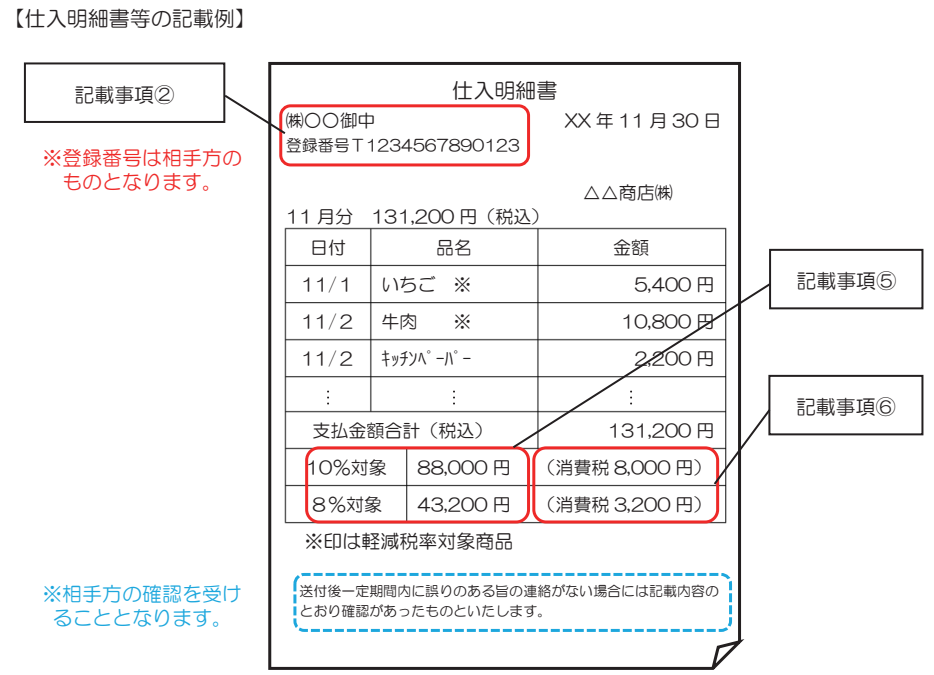

以下の記載があることが求められています。

- 作成者の名称

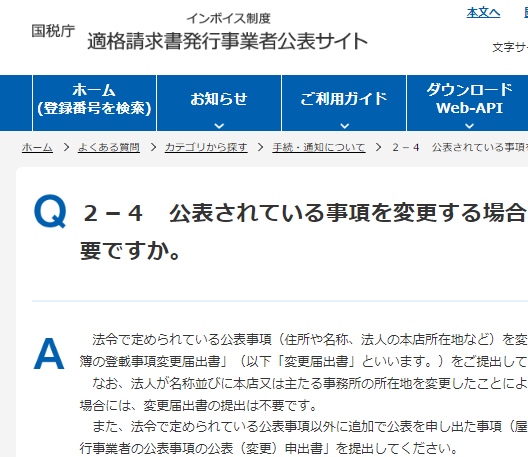

- 相手方の名称・登録番号

- 課税仕入れを行った年月日

- 資産・役務の内容(軽減対象資産である場合には、その資産の内容・軽減対象である旨)

- 税率ごとの合計額及びその適用税率

- 税率ごとの消費税額等

最も特徴的なのは、相手方の登録番号が必要になるという点です。

記載例

相手方への確認方法とは?

仕入明細書の場合は、「相手方の確認を受けたもの」に限るとされています。

この「相手方の確認を受けたもの」について、例として、以下が挙げられています。

- 仕入明細書等を、インターネット・メールなどを通じて相手方へ提供し、相手方から確認の通知等を受けたもの

- 仕入明細書等を、何らかの通信回線等を通じて相手方のPCに送信・確認の通知を受け、それを出力したもの

- 仕入明細書等を、相手方に交付・提供した後、一定期間内に、訂正等の連絡がない場合には確認があったものとする基本契約等を締結し、その一定期間を経たもの