融資形態や融資タイプには色々とありますが、会社にとって”よりよい融資の受け方”としてはどのような留意点があるか。

松波竜太編著・監修、資金調達相談士協会著「中小企業の財務改善ノウハウ」(第一法規)を参考にして。

銀行のスタンスを知っておく

まずは、貸す側の基本的な心情・銀行も営利企業であることを踏まえて、銀行という存在に関する意識を改めておきたいところです。

松波竜太編著・監修、資金調達相談士協会著「中小企業の財務改善ノウハウ」(第一法規)において、

「銀行からは借りたいときに借りられるわけではなく、銀行が貸したいときに借りられるだけだからです。」という言葉があります。

会社側が借りたいと思うときは”手元資金が少ないとき”ですが、貸す側の心情からすると”貸して返ってくるだろうかが最大の関心事”であるからです。

できるだけ長期で

様々な融資形態・融資タイプがありますが、上記のとおり、銀行側にとって望ましい状況と会社側にとって望ましい状況とでは相反する部分もあります。

まずは、”会社側にとって望ましい状況”を踏まえて、融資形態・融資商品をどのような優先順位で意識しておくべきなのか。

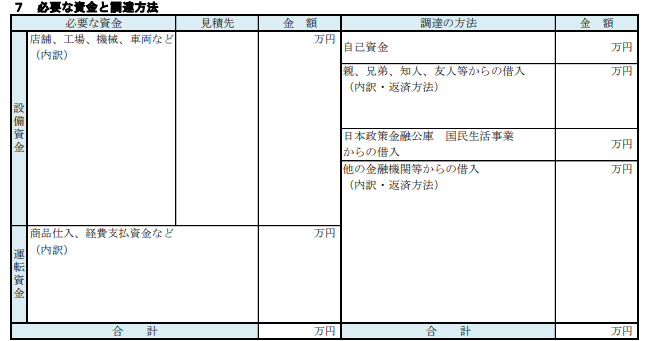

- 設備資金

- 長期の運転資金

- 短期の運転資金・季節資金・賞与資金

基本原則として、「できるだけ長期で借りる」が、”会社側にとって望ましい状況”と考えられます。

なぜなら、”銀行からは借りたいときに借りられるわけではなく、銀行が貸したいときに借りられるだけだから”。

短期で借りたいと思ったときに、必ず・タイミングよく借りられる保証はありません。

また、タイミングよく手元資金がなければ、”せっかくの商機を逃してしまうリスク”・”支払うべきものが支払えなくなってしまうリスク”が生じます。

一方で、銀行にとっては、短期で貸したほうがリスクが少なく、会社の状況をこまめにチェックして判断できるので、短期のほうを勧めたいと思うのが基本です。

そのため、借りるのであれば、返済期間を最も長くとることができる「設備資金」が最優先で、次に「長期の運転資金」を交渉したいところです。

設備資金と運転資金には枠がある

設備資金は、設備の見積書が必要であったりと手続きにはひと手間かかります。

となると、「長期の運転資金」として借りてもあまり変わりがないのではないかと思いがちですが、返済期間以外にも重要な違いがあります。

設備資金、運転資金には、それぞれ貸せる「枠」があります。

後々、いざ運転資金を借りたいと思ったときに、その「枠」を消費してしまっていると借りられるものも借りられなくなってしまうということも考えられるのです。

手形貸付のリスクを理解しておく

手形貸付は、例えば、1年・一括返済で借入して、1年後に返済期間を再度1年など更新することができ、有用な融資タイプではあります。

ただし、会社の財務状況が悪ければ、以下のようなリスクがあることは知っておきたいところです。

- 金利が上がるかもしれない

- 担保提供を求められるかもしれない

- 更新してくれないかもしれない(=一括返済を迫られるかもしれない)

住宅ローンは持っておく

会社の借入金などで手元資金がある程度増えてくると、役員報酬を増額するなどして、”なんとなく”住宅ローンを繰上返済したくなったりもするものですが、住宅ローンは「超長期・低金利・(つけていれば)団信」というかなりの好条件の融資のため、他の何よりも温存したほうがよいものと考えられます。