小売業・飲食業などは、取引先からインボイス制度への登録を直接要請されるような機会は少ないものですが、インボイス制度に登録すべきかどうか。

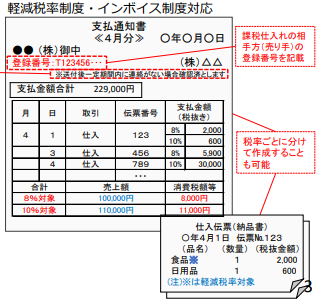

インボイス制度開始後は、消費税の計算方法が変わる

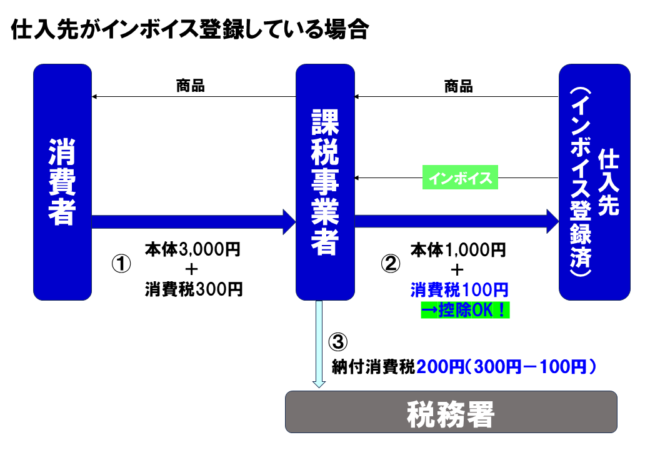

事業者が国等に納付する消費税額を計算するにあたっては、基本的に、「売上とともに受領する消費税」から「仕入・経費とともに支払う消費税」を差し引いて、納付する税金の額を計算しています。

(一般課税方式の場合)

「売上の消費税」-「仕入・経費の消費税」=「納付する税額」

インボイス制度が開始されると、この差し引く「仕入・経費の消費税」に、条件が加わることとなります。

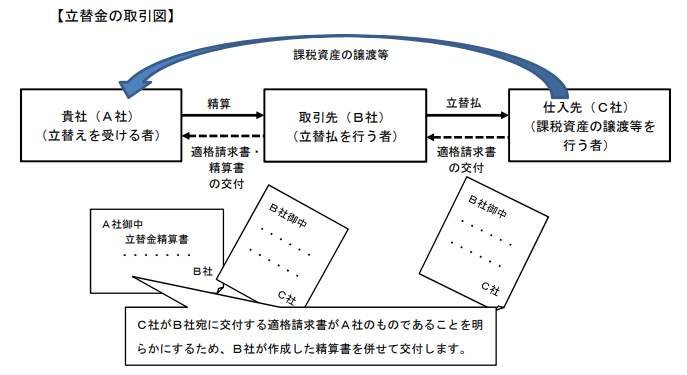

その条件とは、”支払先がインボイス制度登録&インボイス(適格請求書等)を発行してくれ、事業者はそれを保存すること”というものです。

上記のように、インボイス制度開始後は、仕入先がインボイス制度に登録しているかしていないかで、納付する消費税の額が変わるということになります(経過措置あり)。

お客様が一般消費者のみの場合なら登録不要

インボイス制度開始後は、上記のとおり、消費税の計算方法が変わることになります。

自店がインボイス制度に登録すべきかどうかを考えるとき、上記の図の一番右側のポジション(仕入先)で考えてみると把握しやすくなると思われます。

インボイス制度に登録しないとした場合には、”得意先(真ん中の「課税事業者」)の税負担を増やしてしまう”ことになります。

一方で、ではその”得意先”が「課税事業者」でなく「一般消費者」だとしたら、どうなるのか。

その場合には、インボイス制度の影響はないと考えられます。

なぜなら、「一般消費者」は、消費税の計算をして国に納税しているわけではないからです。

小売業・飲食業≒一般消費税がお客様である業種

お客様が一般消費者である業種では、インボイス制度への登録などの対応は不要と考えられます。

なので、例えば、小売業や飲食業などでは、インボイス制度への登録などの対応は基本的には不要と考えられます。

ただ、”インボイス制度に登録していない≒消費税の免税事業者”という図式が明確になる以上、これまでどおりレシートや領収書に”消費税”という項目を印字させることへの違和感は持たれる可能性があります。

これまでの税込金額を本体金額とし、レシート・領収書に消費税という項目を印字させないという対応は検討したほうがよいとは考えられます。

ただし、以下のことには、十分に気をつけておきたいところです。

本当にお客様は一般消費者のみなのかどうか

自店のお客様は、本当に一般消費者のみなのかどうか。

これは、お店によって随分と異なると考えられます。

小売業においても、一般消費者のお客様に見えて、実は事業をしている方で課税事業者であり、自社でその商品を置こう・使おうと考える可能性もあります。

経費になるかどうかは、領収書ではなくレシートでもよいため、必ずしも領収書の発行を求められるとは限りません。

つまり、”サイレント課税事業者”がお客様のなかにいるかもしれず、インボイス登録しておらずインボイスの発行ができない場合、場合によっては、そのお客様層からの購入がなくなるという可能性も考えられることになります。

飲食業においても、会社など(課税事業者)の歓送迎会で使われていたり、接待などで使われていたりもするかもしれません。

お客様が100%一般消費者のみという確信が持てるのであれば、インボイス制度への登録は不要ではありますが、もしそうでないとしたら、インボイス制度への参加を検討するかどうかという課題は発生し、それはお店ごとによって随分と異なるものであると考えられます。

すでに消費税課税事業者なら、特にデメリットはない

インボイス制度に登録することの最大と思われるデメリットは、

「消費税の免税事業者(毎年、年商1,000万円未満で推移)であっても、インボイス制度に登録する場合には、自動的に消費税の課税事業者となり、納税義務が発生する」

ということです。

そのため、すでに消費者の課税事業者であれば、インボイス制度に登録することへのデメリットは特にないと考えられます。

あるとしたら、登録番号を取得した後、登録番号をレシート・領収書に印字させるなどインボイスとしての要件を満たすよう設定することですが、最初に確認・設定しさえすれば常に負担が発生するということでもないものです。

2割特例の場合、納税はどれくらいになるか

免税事業者がインボイス制度へ登録すると、消費税の納税義務が発生します。

本来は消費税の免税である事業者(毎年、年商1,000万円未満で推移)が、インボイス制度へ参加するがために課税事業者になった場合、どの程度の納税が発生するか。

令和5年10月1日~令和8年9月30日までの日の属する期間→「2割特例」

さしあたって、令和5年10月1日~令和8年9月30日までの日の属する期間では、「2割特例」という特例を使うことができます。

その場合、以下が目安となります。

| 年間売上(税込) | 納税額 |

|---|---|

| 220万円 | 4万円 |

| 440万円 | 8万円 |

| 660万円 | 12万円 |

| 880万円 | 16万円 |

令和5年10月1日~令和8年9月30日までの日の属する期間以降→「簡易課税制度」?

令和5年10月1日~令和8年9月30日までの日の属する期間以降は、「簡易課税制度」という制度の検討が考えられ、その場合は、以下が目安となります。

| 年間売上(税込) | 納税額 (小売) | 納税額 (飲食) | 納税額 (デザイン) |

|---|---|---|---|

| 220万円 | 4万円 | 8万円 | 10万円 |

| 440万円 | 8万円 | 16万円 | 20万円 |

| 660万円 | 12万円 | 24万円 | 30万円 |

| 880万円 | 16万円 | 32万円 | 40万円 |