銀行との関係を円滑にするには、銀行の立場・心情・行動原理を知ることから逆算して考えていくのがよいと思われます。

松波竜太編著・監修、資金調達相談士協会著「中小企業の財務改善ノウハウ」(第一法規)を参考にして。

”銀行からの頼みごと”へのスタンス

金融機関から、保険・投資信託・クレジットカードなどの勧めがあった場合、どのように考えればよいか。

銀行の融資審査において、そのことがどれくらい影響するかというと、おおよそでいうと1割ほどと考えられています。

これを小さいと考えるか大きいと考えるか。

小さいといえば小さいので、断ったとしても融資審査の大勢には影響はないと考えられます。

まして、損することが分かっているのであれば、むしろ断るべきかと思われます。

はっきりと断りづらいのであれば、”御行が勧めるそれが、自社の今の経営状態を鑑みて本当に必要だと思うか”と問いかけてみるのもひとつともいえます。

大きいといえば大きいので、ちょうど探しているものなのであれば、その勧めに乗ってみてもよいとも考えられます。

融資条件を交渉するタイミングを逃さない

借入の融資額・返済期間・金利などといった融資条件は、基本的に変更することができません。

例外として、「リスケジュール」という手段がありますが、金融機関にとってリスケは非常に大きなインパクトを持つものなので(マイナスの意味で)、できれば最後まで取っておいたほうがよいものと考えられます。

となると、融資条件が変わるタイミングはどこかというと、「折返し融資のとき」ということになります。

条件交渉の方法として、面と向かってでは言いづらい部分もありますし、銀行担当者側も面と向かってでは受け入れづらい(上司に稟議を上げづらい)という部分もあります。

このようなときに、他行との取引を持っておけば、”他行がもっとよい条件を提示してくれている”という選択肢を持つことができ、銀行担当者側も、上司に稟議を上げる際に「他行と条件を合わせるため」という文言で進めることができます。

銀行にとっては融資額・返済期間・金利以外では他行と差別化できず、すでに返済実績のある悪くない会社であれば継続したいと考える傾向があると考えられます。

まとめ融資へのスタンス

”他行借入も含めて当行で一本にまとめませんか”という提案をどう考えるか。

一括返済は、銀行との関係性にとって大きな影響を与えるものなので、他行借入を一括返済するということは、次に何かあってもその銀行には相談しづらい状況が生まれてしまうものです。

ということは、各取引銀行との関係をよりよく保つ意味でも、取引銀行が1行のみにまとまってしまうような”まとめ融資なのであれば、それは断ったほうがよい”ということになります。

一方、「まとめ融資をしたいと打診された」という実績は、”まとめ融資を打診されたがどうか”といった形で、他の銀行との交渉の土台にするということも可能ということになります。

メインバンクに対する借入と”預金”のバランスを考える

会社と銀行は、「借入」と「預金」の2つの接点があります。

会社にとっては、「借入」をしても、同額の「預金」をしているのであれば、ある意味では、借入をしていないのと同じ意味になります。むしろ、金利を支払っている分、こちらが銀行に対して一方的に収益をもたらしているという見方をすることもできます。

銀行にとっても、「貸付」をしていても、それに見合う「預金」があれば、貸していないのと同様の状態になっているともいえます。

また、単に「預金」をするというだけでなく、従業員給与の振込口座をその同一銀行・同一支店にすることで、資金の流出がなかったことになり、”「借入」と「預金」のバランスができるだけ崩れない状況”を作り出すことも可能になります。

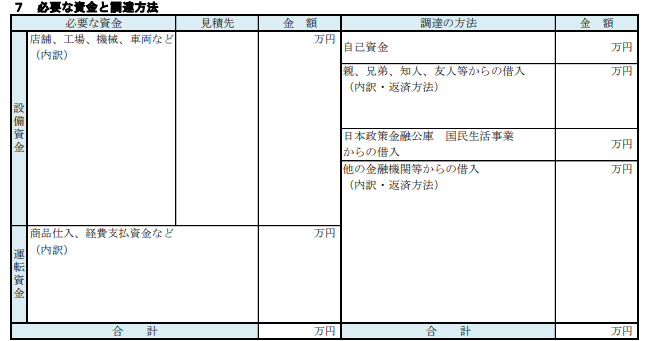

そのような意味で、預金口座のない日本政策金融公庫からの融資を、どの銀行口座に着金させるかは非常に大きな意味を持ちます。

上記のように、メイン銀行との関係性を上手に保つことで、借入のたびに融資条件をよくしていくことが可能になります。

同時に、メイン以外の銀行との関係性においても、メイン銀行との融資条件を超える提案が必要となるという好影響も期待できます。

実質無借金を有効活用する

メイン銀行との実質無借金状態(借入と預金とのバランス)を確認する以外にも、サブ銀行との実質無借金状態を確認することにも意味があります。

”サブ銀行との実質無借金状態”を作り出し、もし有利な条件を引き出すことができれば、それを交渉材料として、メイン銀行との状態も改善することもできるということも考えられます。